Jak wygląda czynny żal? Wzór pozwoli szybciej go wypełnić. Zobacz, jak wygląda. Sprawdź, jakie warunki trzeba spełnić, aby można było złożyć czynny żal. Przeczytaj i poznaj najważniejsze informacje.

Czynny żal pozwala uniknąć odpowiedzialności, jeśli nie przedsiębiorca dopuścił się nieprzepisowego zachowania np. w stosunku do urzędu skarbowego. Żeby jednak czynny żal był skuteczny, musi spełnić odpowiednie warunki.

Pobierz wzór czynnego żalu tutaj.

Spis treści

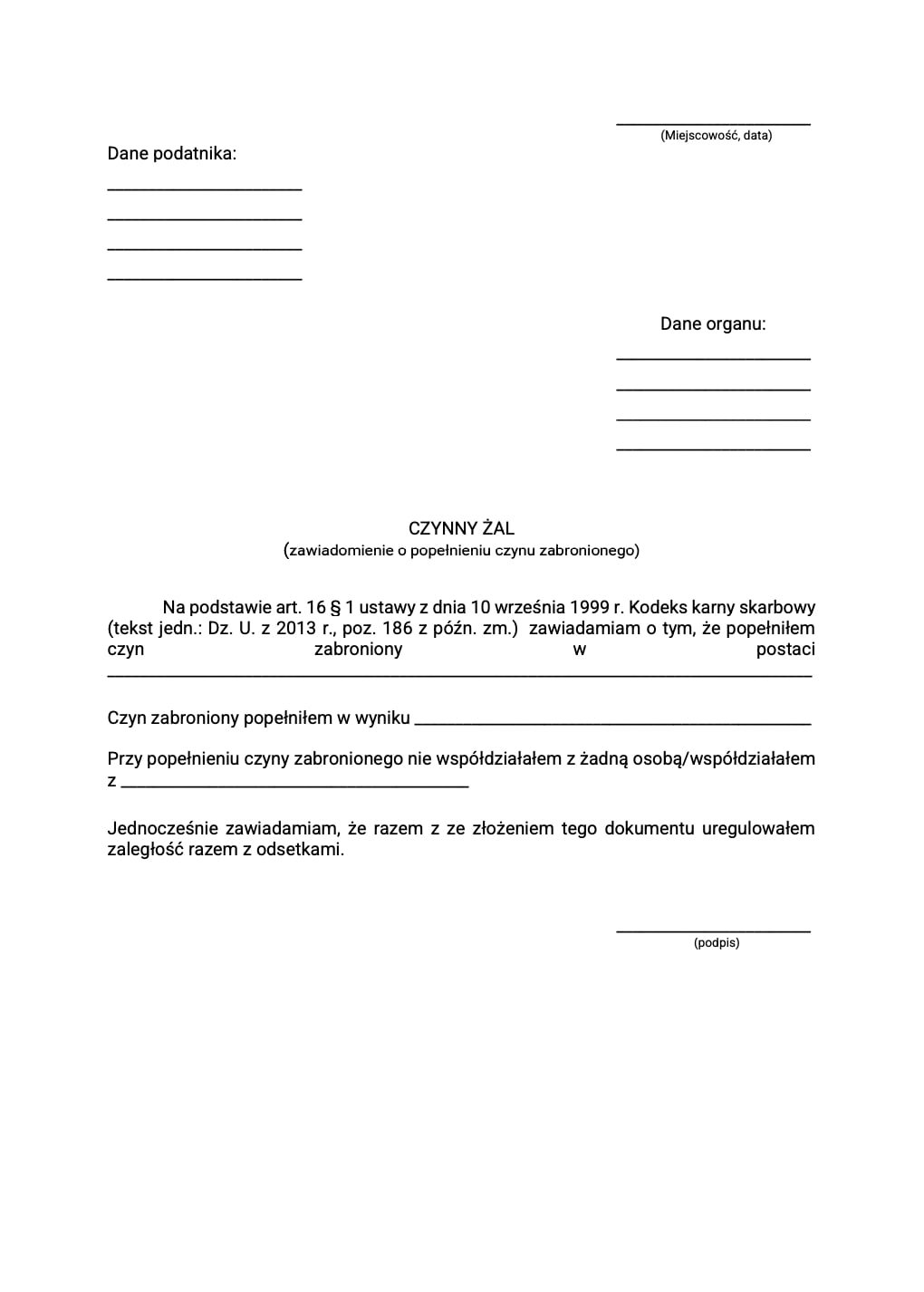

Czynny żal – wzór

Choć przepisy nie określają dokładnego wzoru czynnego żalu, to można posiłkować się zaproponowanym przez nas.

POBIERZ: Czynny żal wzór do druku (PDF)

POBIERZ: Czynny żal wzór do edycji (DOCX)

Treść czynnego żalu

________________________

(Miejscowość, data)

Dane podatnika:

_______________________

________________________

________________________

________________________

Dane organu:

________________________

________________________

________________________

________________________

CZYNNY ŻAL

(zawiadomienie o popełnieniu czynu zabronionego)

Na podstawie art. 16 § 1 ustawy z dnia 10 września 1999 r. Kodeks karny skarbowy

(tekst jedn.: Dz. U. z 2013 r., poz. 186 z późn. zm.) zawiadamiam o tym, że popełniłem

czyn zabroniony w postaci

_______________________________________________________________________________________.

Czyn zabroniony popełniłem w wyniku _________________________________________________.

Przy popełnieniu czyny zabronionego nie współdziałałem z żadną osobą/współdziałałem

z ___________________________________________.

Jednocześnie zawiadamiam, że razem z ze złożeniem tego dokumentu uregulowałem

zaległość razem z odsetkami.

________________________

(podpis)

|

Czy wiesz, że… Mała Księgowość to program księgowy świetny zarówno dla biur rachunkowych, obsługujących małe i średnie firmy, jak i osób prowadzących jednoosobową działalność gospodarczą? |

Co to jest czynny żal?

Definicja czynnego żalu zawarta jest w art. 16 kodeksu karnego skarbowego. Opiera się ona na założeniu, że jeśli popełniający przestępstwo skarbowe lub wykroczenie skarbowe zawiadomi o tym organ powołany do ściągania takich nieprawidłowości, to nie będzie ponosił za to wykroczenie lub odpowiedzialność kary.

Co zrobić, żeby czynny żal był skuteczny?

Żeby można było skorzystać z czynnego żalu, sytuacji musi spełniać cztery warunki. Co istotne muszą one zajść łącznie.

1. Popełnienie wykroczenia lub przestępstwa skarbowego

Pierwszym z warunków jest to, że czynny żal odnosi się do sytuacji, gdy przedsiębiorca popełnił już wykroczenie lub przestępstwo. Nie możesz go złożyć „na zapas”, zanim popełnisz niedozwolony czyn.

2. Zawiadomienie urzędu skarbowego

Warunkiem numer dwa jest obowiązek zawiadomienia odpowiedniego organu. Najczęściej będzie to urząd skarbowy lub inspektor kontroli skarbowej. Warto wiedzieć, że może to być też straż graniczna, ABW, CBA i inne podobne temu organy. Warto wiedzieć, że ważne jest samo złożenie takiego czynnego żalu. To, że wniosek przekażesz do niewłaściwego organu, nie powoduje, że będzie nieskuteczny.

3. Co napisać w czynnym żalu – wymagania

Trzecim warunkiem jest to, że ujawnisz istotne okoliczności, w których popełniłeś wykroczenie lub przestępstwo. Jeśli ich nie podamy, ten warunek nie będzie spełniony, a co za tym idzie, czynny żal nie będzie skuteczny.

4. Termin czynnego żalu – kiedy należy go złożyć?

Czwartym warunkiem jest odpowiedni termin złożenia czynnego żalu. Żeby można było z niego skorzystać, czynny żal trzeba złożyć, zanim organ ścigania dowie się o tym, że popełniliśmy czyn zabroniony. Chodzi o to, by zrobić to, zanim organ ścigania będzie posiadać „wyraźnie udokumentowanej wiadomości o tym, że popełniliśmy wykroczenie skarbowe” albo zanim rozpoczną się czynności kontrolne.

| Regularnie publikujemy na tematy związane z zaległościami podatkowymi i rozliczaniem podatku. Chcesz regularnie dostawać najważniejsze informacje na ten temat wprost do swojej skrzynki odbiorczej? Zapisz się do naszego newslettera! |

Kiedy czynny żal nie będzie skuteczny?

Żeby czynny żal był skuteczny, trzeba od razu uregulować wszelkie należności, które wcześniej nie zostały opłacone. Jeśli więc złożymy czynny żal, ale nie uregulujemy płatności, to nie będzie on skutecznie złożony i urząd i tak może na nas nałożyć karę.

Czynny żal nie będzie skuteczny także jeśli nie ujawnisz istotnych okoliczności, w których popełniłeś wykroczenie lub przestępstwo, albo jeśli złożysz go dopiero po tym, jak rozpoczną się czynności kontrolne.

Kiedy złożyć czynny żal? Przykład

Przykładową sytuacją, w której powinniśmy złożyć czynny żal, jest ta, gdy zapomnimy o złożeniu deklaracji PCC-3. Powinniśmy ją złożyć w ciągu 14 dni od zawarcia m.in. umowy sprzedaży samochodu, bo w przeciwnym przypadku czeka nas kara w wysokości nawet 70 tysięcy złotych. Żeby jej zapobiec, należy złożyć czynny żal.

Jak złożyć czynny żal?

Czynny żal może być przygotowany na piśmie, a także ustnie do protokołu.

PRZECZYTAJ RÓWNIEŻ:

Elektroniczny czynny żal

Możliwe jest złożenie czynnego żalu w formie elektronicznej przez portal podatkowy.

Czynny żal do urzędu skarbowego – podsumowanie

Mówiąc wprost, czynny żal jest przyznaniem się do tego, że dopuściliśmy się wykroczenia lub przestępstwa skarbowego. W dodatku musi być to przyznanie się złożone w urzędzie, zanim ten sam zacznie nas kontrolować. Czynny żal można np. złożyć, jeśli pomyliliśmy się w zeznaniu podatkowym albo gdy sami zauważyliśmy błąd w księgach rachunkowych.

Często zadawane pytania – czynny żal

Na czym polega czynny żal?

Czynny żal polega na złożeniu do urzędu skarbowego zawiadomienia o popełnieniu przestępstwa albo wykroczenia skarbowego.

Jak uzasadnić czynny żal?

Uzasadnieniem czynnego żalu może być np. to, że nie byliście świadomi pewnego obowiązku, albo o nim zapomnieliście, a nie celowo dokonaliście przestępstwa.

Jak można złożyć czynny żal?

Czynny żal można złożyć, zanosząc pismo do urzędu skarbowego, wysyłając je pocztą albo przez stronę e-Urzędu Skarbowego.

Jak złożyć elektroniczny czynny żal?

Żeby złożyć elektroniczny czynny żal, wejdź na stronę e-Urzędu Skarbowego i zaloguj się (np. za pomocą Profilu Zaufanego, bankowości elektronicznej lub mObywatela). Następnie w bocznym menu wybierz „Dokumenty” > „Złóż dokument”. W wyszukiwarce wpisz „czynny żal” i kliknij enter lub symbol lupy. Kliknij wyświetlony wynik i uzupełnij formularz zgodnie z instrukcją.

Przed czym chroni czynny żal?

Czynny żal pozwala uniknąć kary za przestępstwa skarbowe, o ile zostanie złożony przed rozpoczęciem postępowania.

Czy warto składać czynny żal?

Czynny żal warto złożyć, jeśli przeciwko Tobie nie toczy się postępowanie karnoskarbowe, a opłaciłeś już zaległe zobowiązania/dopełniłeś zaniedbanych obowiązków.

Jak skutecznie złożyć czynny żal?

Aby skutecznie złożyć czynny żal:

- Opłać wszelkie należności lub dopełnij obowiązków.

- W czynnym żalu opisz okoliczności, w jakich popełniłeś wykroczenie lub przestępstwo.

- Złóż czynny żal, zanim urząd rozpocznie postępowanie w Twojej sprawie.

Kiedy trzeba złożyć czynny żal?

Czynny żal należy złożyć po tym, jak spłacisz zaległości lub dopełnisz zaniedbanego obowiązku skarbowego, ale przed tym, jak urząd zacznie postępowanie w Twojej sprawie.

Jaki powód podać w czynnym żalu?

W czynnym żalu podaj powód, ze względu na który nie dopełniłeś swojego obowiązku podatkowego. Może to być na przykład:

- trudna sytuacja firmy,

- nieświadomość popełnienia przestępstwa,

- przeoczenie prowadzące do niedotrzymania terminu.

Czy zawsze czynny żal chroni przed karą?

Czynny żal nie zawsze uchroni przed karą. Jeśli nie uregulujesz wszystkich zaległości przed jego złożeniem, urząd i tak Cię ukarze. Ponadto, jeśli toczy się już w Twojej sprawie postępowanie, czynny żal również nie będzie skuteczny.

Są również przypadki, w których czynny żal NIGDY nie uchroni przed karą. Jest tak w przypadku osób:

- kierujących wykonaniem ujawnionego czynu zabronionego;

- tych, którzy wykorzystując uzależnienie od siebie innej osoby, polecili jej wykonanie ujawnionego czynu zabronionego;

- organizatorów lub kierujących zorganizowanymi grupami przestępczymi (chyba że czynny żal złożą wraz z nim wszyscy członkowie grupy);

- nakłaniających inną osobę do popełnienia przestępstwa skarbowego lub wykroczenia skarbowego w celu skierowania przeciwko niej postępowania o ten czyn zabroniony.

Kiedy czynny żal nie jest skuteczny?

Czynny żal nie będzie skuteczny jeśli:

- nie opłaciłeś zaległości, w których sprawie składasz czynny żal;

- nie dopełniłeś zaniedbanych obowiązków, w których sprawie składasz czynny żal;

- w Twojej sprawie urząd rozpoczął już postępowanie.

Kto powinien podpisać czynny żal?

Czynny żal powinien podpisać podatnik, którego spraw on dotyczy, lub jego pełnomocnik.

Czy główny księgowy może podpisać czynny żal?

Nie, czynny żal powinien zostać podpisany przez podatnika lub jego pełnomocnika. Jeśli główny księgowy nie jest pełnomocnikiem osoby, która popełniła wykroczenie/przestępstwo nie może tego zrobić.

Kto rozpatruje czynny żal?

Czynny żal rozpatruje naczelnik urzędu skarbowego lub celno-skarbowego (w zależności od tego, jakie wykroczenie/przestępstwo zostało popełnione).

Czy czynny żal można podpisać podpisem kwalifikowanym?

Tak, czynny żal składany elektronicznie można podpisać podpisem kwalifikowanym lub zaufanym.

Czy pełnomocnik może podpisać czynny żal?

Tak, pełnomocnik może podpisać czynny żal.

Co pierwsze czynny żal czy deklaracja?

Jeśli składasz czynny żal po tym, jak nie dostarczyłeś na czas wymaganej deklaracji, najpierw dostarczasz deklarację. Dopiero po dopełnieniu zaniedbanego obowiązku składasz czynny żal.

Do kogo składamy czynny żal?

Czynny żal składasz do naczelnika urzędu skarbowego lub celno skarbowego.

Czy czynny żal można wysłać mailem?

Nie, czynnego żalu nie wyślesz mailem. Możesz jednak złożyć go elektronicznie przez stronę Urzędu Skarbowego. O tym, jak to zrobić przeczytasz w poprzedniej części artykułu.

Program Mała Księgowość

Program Mała Księgowość ma wszystkie funkcje potrzebne do prowadzenia księgowości małej lub średniej firmy. Możesz skorzystać z niego niezależnie od wybranej formy opodatkowania. Wystawisz dzięki niemu faktury, zapłacisz podatek dochodowy i VAT, będziesz mógł zarządzać listą płac, kontrolować zobowiązania, amortyzować środki trwałe i korzystać z wielu, wielu innych funkcjonalności, których pełną listę znajdziesz na mk.rp.pl.

Przeczytaj więcej o rozliczaniu podatku.