Zaświadczenie ZUS 3 służy do ustalenia zasiłku chorobowego, macierzyńskiego i opiekuńczego dla pracowników zatrudnionych na podstawie umowy o pracę. Co powinieneś wiedzieć o tym formularzu? Koniecznie przeczytaj!

Formularz ZUS Z-3 powinien wypełnić pracodawca za swoich pracowników, których zatrudnia w oparciu o umowę o pracę i którzy planują skorzystać z zasiłku chorobowego, macierzyńskiego lub opiekuńczego. Mowa tutaj wyłącznie o płatnikach składek, którzy nie są płatnikami zasiłków. Jedynie poprawnie wypełniony druk pozwala na wypłatę świadczenia w terminie. Co warto wiedzieć o druku Z-3 oraz jak go poprawnie wypełnić?

Spis treści

W jakim celu składa się formularz ZUS Z-3?

Zaświadczenie ZUS Z-3 powinni wypełnić płatnicy składek, którym zależy na ustaleniu i obliczaniu wysokości:

- zasiłku chorobowego;

- zasiłku macierzyńskiego;

- zasiłku opiekuńczego;

- zasiłku w wysokości zasiłku macierzyńskiego;

- zasiłku wyrównawczego;

- świadczenia rehabilitacyjnego.

Ten konkretny formularz wypełnia się tylko i wyłącznie dla pracowników zatrudnionych na podstawie umowy o pracę. W przypadku innych form zatrudnienia należy wybrać druki ZUS Z-3a lub ZUS Z-3b.

W zaświadczeniu ZUS Z-3 znajdują się informacje o pracodawcy będącym płatnikiem składek oraz o zatrudnionym przez niego pracowniku. Mowa tutaj konkretnie o danych, takich jak:

- informacje ewidencyjne płatnika składek (pracodawcy);

- dane ewidencyjne pracownika;

- okres ubezpieczenia;

- okresy niezdolności do pracy;

- informacja o ZUS ZLA, jeśli jest dołączona do ZUS Z-3;

- liczba ubezpieczonych zgłoszonych do ubezpieczenia chorobowego w zakładzie pracy;

- informacje na temat zawartych umów cywilnych;

- wszelkie inne informacje mogące wpływać na prawo do świadczeń.

Kto sporządza zaświadczenia ZUS Z 3?

Zaświadczenie ZUS Z-3 powinno zostać wypełnione przez pracodawców będących płatnikami składek, którzy nie są jednocześnie płatnikami zasiłków, a więc zatrudniają mniej niż 20 pracowników. Formularz powinni sporządzić również płatnicy, którzy są zobowiązani przekazywać wypłatę zasiłku do Zakładu Ubezpieczeń Społecznych za okres po ustaniu zatrudnienia.

Obowiązkiem płatnika jest nie tylko prawidłowe wypełnienie zaświadczenia, ale również złożenie go we właściwym oddziale Zakładu Ubezpieczeń Społecznych. Każdy błąd w tym zakresie może spowodować opóźnienie w wypłacie świadczenia lub jego wypłatę w niewłaściwej wysokości.

Jak wypełnić formularz ZUS Z-3?

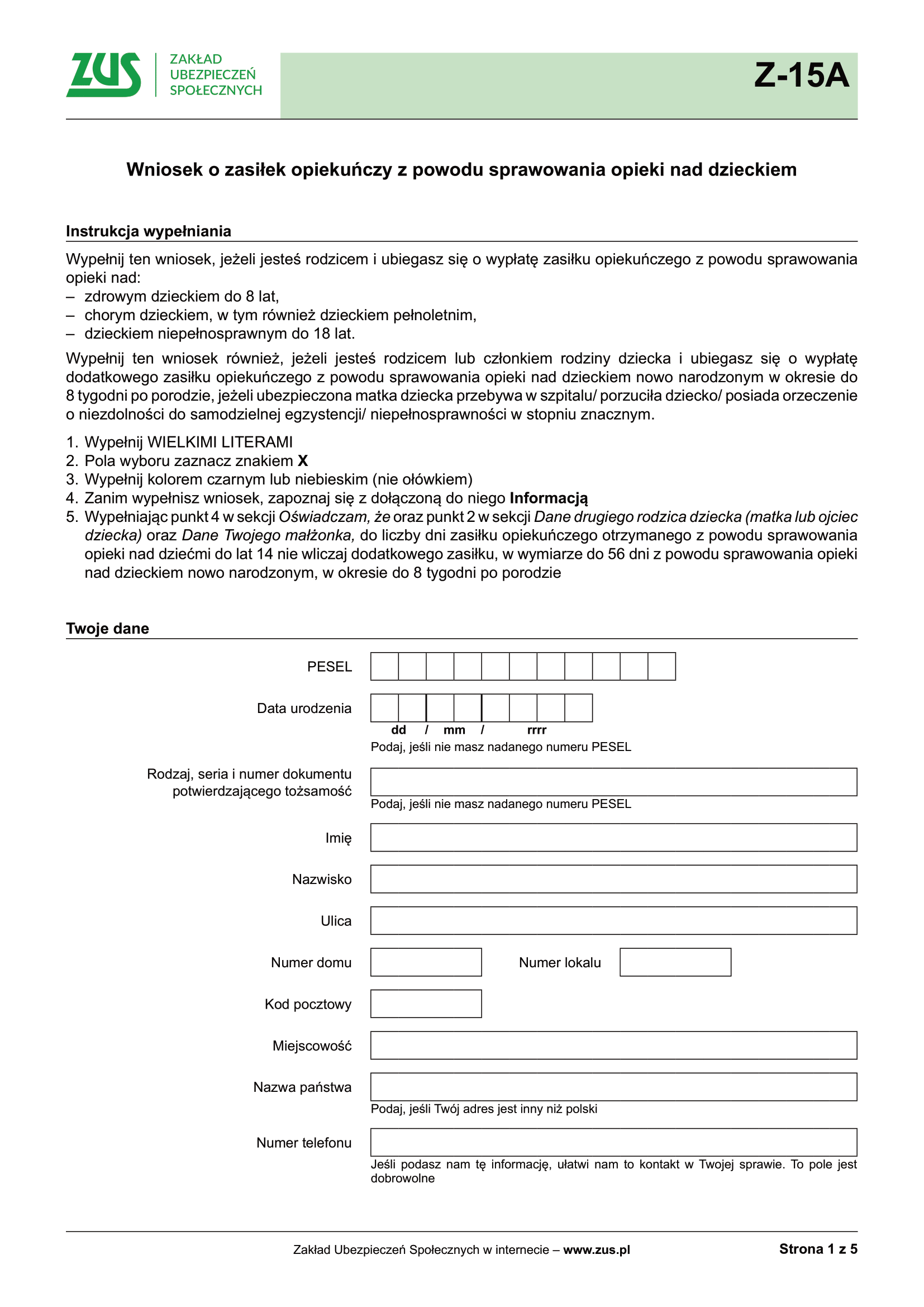

Zaświadczenie ZUS Z-3 składa się z 8 stron. Z łatwością można je pobrać ze strony internetowej zus.pl lub otrzymać wersję papierową w dowolnym oddziale Zakładu Ubezpieczeń Społecznych.

Dokument należy wypełnić drukowanymi literami, czytelnie, najlepiej długopisem z niebieskim lub czarnym wkładem. W odpowiednich polach wyboru należy postawić znak: “X”. Zabronione jest wypełnianie formularza ołówkiem.

Na pierwszym etapie należy zaznaczyć, czy zaświadczenie wypełniane jest po raz pierwszy, czy jest wnioskiem o kontynuację wypłaty świadczenia. W kolejnych częściach wypełnia się kolejno:

- Dane płatnika składek: numer NIP lub REGON, lub PESEL, lub rodzaj, seria i numer dokumentu tożsamości, nazwę lub imię i nazwisko, adres oraz ewentualnie numer telefonu.

- Dane osoby ubezpieczonej: numer PESEL lub datę urodzenia, lub serię, rodzaj i numer dokumentu potwierdzającego tożsamość, imię, nazwisko, adres.

- Rachunek bankowy pracownika – należy go wpisać, jeśli pracownik chce, aby zasiłek był wypłacany na rachunek bankowy. Pracownik może zdecydować, że chciałby otrzymywać środki przekazem pocztowym. Wówczas nie ma konieczności wypełniania tego pola.

- Wskazanie rodzaju świadczenia, o jakie występuje pracownik oraz okresu, za jaki zasiłek ma być wypłacony.

- Informacje o pracowniku, np.:

- okres zatrudnienia;

- wymiar pracy;

- czy wykonuje pracę za granicą;

- czy jest zatrudniony na podstawie umowy o pracę tymczasową;

- powód powstania niezdolności do pracy.

- Informacje o wypłaconych świadczeniach.

- Pozostałe informacje – ilość osób zgłoszonych do ubezpieczenia chorobowego przez pracodawcę.

- Informacje o składnikach wynagrodzenia.

- Uwagi.

- Oświadczenia, że dane zawarte w oświadczeniu są zgodne z prawdą i w razie konieczności będą na bieżąco aktualizowane.

- Data.

- Podpis osoby upoważnionej oraz pieczęć zawierająca jej: imię, nazwisko i zajmowane stanowisko.

- Pouczenie.

Podsumowując, zaświadczenie ZUS Z-3 wypełniają pracodawcy, którzy zatrudniają mniej niż 20 pracowników. Formularz należy wypełnić za pracownika, który planuje skorzystać z zasiłku chorobowego, zasiłku macierzyńskiego, zasiłku opiekuńczego, zasiłku w wysokości zasiłku macierzyńskiego, zasiłku wyrównawczego lub świadczenia rehabilitacyjnego.